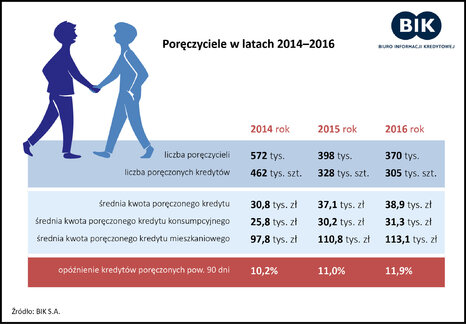

Z danych Biura Informacji Kredytowej wynika, że obecnie w Polsce 370 tys. osób udzieliło poręczenia 305 tys. kredytów. Wśród nich 11,9 % jest spłacanych z opóźnieniem przekraczającym 90 dni, co niesie negatywne konsekwencje nie tylko dla właściciela kredytu, ale również dla jego żyranta. Czy w związku z tym z roku na rok zmniejsza się liczba osób poręczających kredyty?

W ciągu ostatnich 3 lat o ponad połowę (54,6%) spadła liczba poręczycieli. W porównaniu z rokiem 2014, w którym 572 tys. osób poręczyło 462 tys. kredytów, w 2016 r. liczba poręczycieli spadła o 202 tys., a liczba kredytów poręczonych zmniejszyła się o 154 tys. Rośnie średnia kwota poręczonego kredytu, która w 2016 r. wynosiła 38,9 tys. zł. Oznacza to wzrost o 26,3% w porównaniu do 2014 r. (30,8 tys. zł.) oraz 4,9% w porównaniu do 2015 r (37,1 tys. zł.).

– Zjawisko mniejszego poręczania kredytów w dużym stopniu wynika z tego, że banki korzystają obecnie z zaawansowanych statystycznie metod oceny klientów oraz z informacji pozyskiwanych z baz zewnętrznych takich jak BIK – mówi Rafał Bednarek wiceprezes BIK. – Dzięki temu upraszczają proces przyznawania kredytów rezygnując z dodatkowych zabezpieczeń takich jak poręczenie. Skraca to jednocześnie czas potrzebny na przyznanie i wypłacenie kredytu. Bank stara w ten sposób uczynić swoją ofertę kredytową bardziej atrakcyjną dla klientów – dodaje wiceprezes BIK.

Struktura poręczanych kredytów

Najwyższe kwoty są poręczane w przypadku kredytów mieszkaniowych – średnia kwota poręczanego kredytu hipotecznego wynosi 113,1 tys. zł. Obserwujemy jednak różnice w przypadku kredytów złotowych i walutowych. Dla kredytów złotowych wynosi ona 98,7 tys. zł, zaś dla kredytów walutowych 159,7 tys. zł. W strukturze poręczanych kredytów zobowiązania mieszkaniowe stanowią 13%.

Najczęściej poręczane są kredyty konsumpcyjne, rozumiane jako kredyty gotówkowe i ratalne – stanowią one 85% wszystkich poręczeń. W przypadku kredytów konsumpcyjnych średnia kwota poręczanego kredytu to 31,3 tys. zł.

9, 2% poręczycieli zepsuło swoją historię kredytową

W systemie Biura Informacji Kredytowej znajdują się informacje wskazujące, że spośród 305 tys. kredytów, które są poręczane, 11,9% to kredyty mające opóźnienia w spłacie pow. 90 dni. Te opóźnione kredyty poręcza 34,1 tys. osób, co stanowi 9,2% wszystkich poręczycieli.

– Należy pamiętać, że poręczyciel odpowiada solidarnie za poręczny kredyt. Oznacza to, że w przypadku gdy właściwy kredytobiorca zaprzestał spłaty kredytu, obowiązek ten spada bezpośrednio na poręczyciela – mówi prof. Waldemar Rogowski, główny analityk kredytowy BIK. – Skutecznym narzędziem weryfikacji terminowości spłaty poręczonego przez nas kredytu, jest skorzystanie z Raportu BIK, dostępnego na bik.pl, który pozwala nie tylko kontrolować własną bieżącą historię kredytową, ale również sprawdzać, czy kredyt, który poręczyliśmy jest spłacany terminowo. W przypadku opóźnień w spłacie należy mieć świadomość, że sytuacja ta wpływa negatywnie na historię kredytową poręczyciela, obniżając tym samym jego finansową wiarygodność – dodaje prof. Rogowski.

Poręczyciele mają także własne zobowiązania

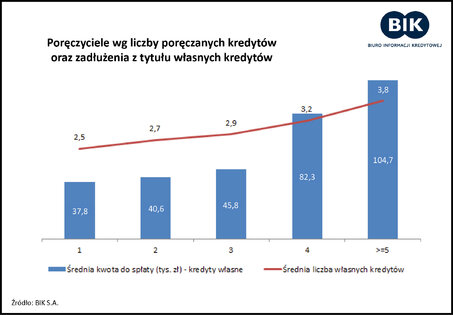

Zadłużenie z tytułu własnych kredytów posiada aż 70% poręczycieli. Warto podkreślić, że wraz ze wzrostem liczby poręczanych kredytów rośnie liczba własnych kredytów oraz kwota pozostająca do spłaty z tytułu tych zobowiązań.

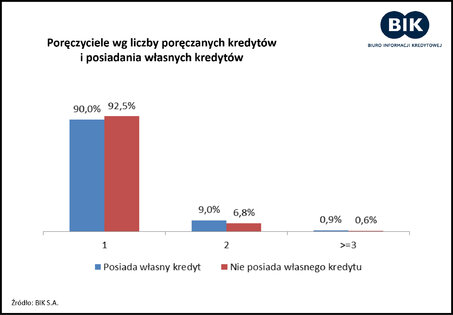

Najczęściej poręczany jest jeden kredyt, ale prawie co dziesiąta osoba zdecydowała się na poręczenie 2 lub więcej kredytów. Osoby, które same mają zobowiązania w bankach/SKOK-ach, nieco częściej poręczają jednocześnie większą liczbę kredytów aniżeli osoby, które nie finansują się w tych instytucjach.

Portret poręczyciela

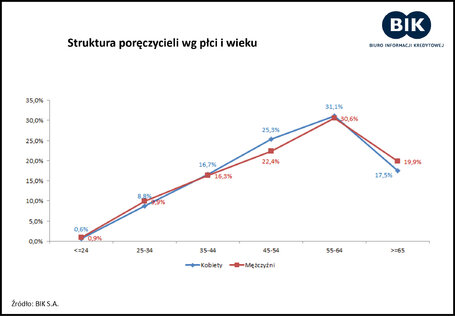

Dane z BIK wskazują jednoznacznie, że poręczycielem jest najczęściej pani w wieku powyżej 55 lat. Wnikając szczegółowo w strukturę poręczycieli w Polsce należy stwierdzić, że wśród poręczycieli jest nieco więcej kobiet niż mężczyzn (53,5% vs 46,5%). Skłonność do poręczania kredytów rośnie wraz z wiekiem i zarówno wśród kobiet, jak i mężczyzn osiąga maksimum w wieku 55-64 lat. Tendencja ta jest niezależna od płci, ale również od rodzaju kredytu, jaki jest poręczany.

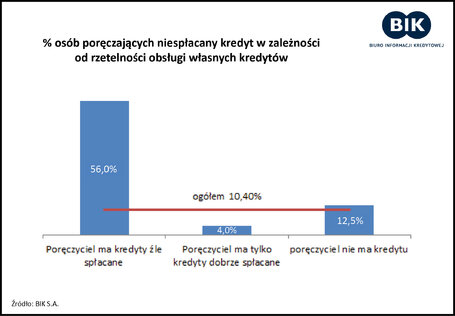

Dla pełnego obrazu poręczyciela należy dodać, że gdy on sam dobrze obsługuje swoje kredyty to ryzyko tego, że poręczy kredyt, który będzie źle spłacany jest niewielkie. W grupie osób posiadających jedynie kredyty spłacane poprawnie, tylko 4% osób poręcza kredyty spłacane nieregularnie. Z kolei wśród kredytobiorców, którzy niesolidnie obsługują swoje kredyty, odsetek osób, które poręczają kredyty spłacane z opóźnieniami wynosi aż 56,0%. Spośród osób, które nie finansują się w sektorze bankowym, 12,5% poręcza kredyty, które są obsługiwane z opóźnieniami.

Porada dla poręczyciela, tzw. żyranta

Co trzecia osoba będąca żyrantem czyjegoś kredytu przyznała, że poręczanie wiąże się z pewną lub dużą obawą i niepewnością. Wątpliwości takie wskazali respondenci w badaniu opinii, przeprowadzonym przez Instytut MillwardBrown na zlecenie BIK w 2014 r. Obserwując coraz mniej liczny udział poręczanych kredytów, z dużym prawdopodobieństwem można stwierdzić, że obawy te nadal znajdują uzasadnienie. Jak zatem właściciel kredytu może skłonić potencjalnego żyranta do poręczenia kredytu? Skoro poręczenie to swego rodzaju wsparcie finansowe, to z pewnością powinno opierać się na zaufaniu. Osoba rozważająca poręczenie czyjegoś kredytu powinna wziąć pod uwagę nie tylko to, czy taki kredyt ma szanse być poprawnie spłacony, ale również ocenić swoją własną sytuację kredytową.

– Nałożenie się problemów ze spłatą swoich i poręczanych kredytów, może być niekiedy niemożliwe do udźwignięcia finansowego– ostrzega prof. Rogowski z BIK. – Warto zatem w sposób odpowiedzialny i przemyślany podchodzić zarówno do zaciągania własnych kredytów, jak i poręczania kredytów innym – dodaje.