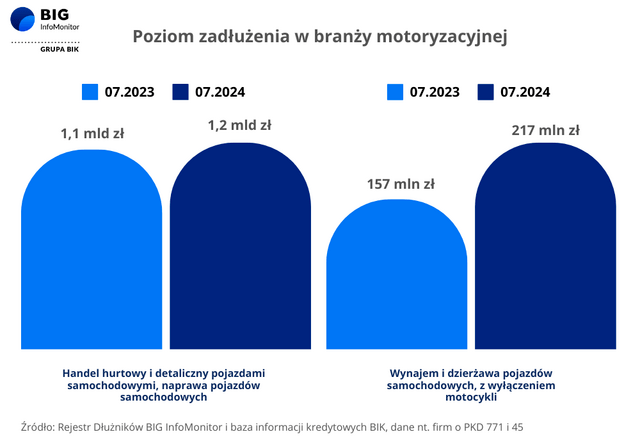

W Polsce branża motoryzacyjna jest jednym z motorów napędowych wzrostu gospodarczego, odpowiadając za ok. 8 proc. PKB. W pierwszej połowie br. liczba rejestracji nowych aut wzrosła o 16 proc.[1] I choć sytuacja sektora stabilizuje się po latach kryzysów, zadłużenie firm jest wciąż niepokojąco wysokie. Z danych Rejestru Dłużników BIG InfoMonitor oraz bazy informacji kredytowych BIK wynika, że na koniec lipca 2024 r. zobowiązania sprzedawców hurtowych i detalicznych samochodów osobowych i dostawczych oraz firm naprawiających te pojazdy wyniosły ponad 1,2 mld zł. Zadłużenie branży motoryzacyjnej powiększa jednocześnie segment wynajmu i dzierżawy aut, którego nieopłacone faktury przekroczyły 217 mln zł.

Sektor sprzedaży hurtowej i detalicznej oraz napraw pojazdów samochodowych jest nieodzownym elementem ekonomii, umożliwiającym przepływ towarów i transport ludzi. Choć rola tej branży ma bezpośredni wpływ na rozwój pozostałych sektorów gospodarki, takich jak logistyka, produkcja czy usługi, jej przedstawiciele nie są wolni od wyzwań. Jak wynika z danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor oraz bazie BIK, na koniec lipca tego roku na prawie 252 tys. firm specjalizujących się w handlu hurtowym i detalicznym oraz naprawie pojazdów samochodowych, ponad 14 tys. stanowili zadłużeni przedsiębiorcy (5,6 proc.). Na każdego z nich przypada średnio niemało, bo 86,3 tys. zł zaległych zobowiązań.

Kłopoty finansowe nie omijają także firm oferujących usługi wynajmu lub dzierżawy aut, czyli popularnego leasingu oraz car sharingu. W tym samym, co sprzedawcy detaliczni i hurtowi okresie, na zakręcie znalazło się 1795 podmiotów z przeterminowanymi płatnościami. Choć na pierwszy rzut oka liczba ta nie daje powodów do niepokoju, to jeśli weźmiemy pod uwagę ok. 12 tys. wszystkich firm z tego segmentu rynku, zobaczymy, że zadłużenie generuje aż 15 proc. jego przedstawicieli, czyli blisko co siódma firma.

Skumulowany dług we wszystkich powyższych kategoriach branży motoryzacyjnej to już ponad 1,4 mld zł! Daje to równowartość ponad 35 tys. nowych samochodów osobowych średniej klasy stojących w nienaruszonym stanie na placach dealerskich. Gdyby wszystkie te auta ustawić jedno za drugim, przyjmując, że przeciętny pojazd zajmuje ok. 4 metrów długości, mielibyśmy korek na 140 km, co odpowiada trasie z Warszawy do Łodzi.

– Dla sprzedawców samochodów, głównym problemem są rosnące koszty zakupu pojazdów, spowodowane wzrostem cen surowców oraz komponentów, co podnosi koszty wprowadzenia auta do sprzedaży. Firmy naprawcze borykają się zaś z rosnącymi cenami części zamiennych i materiałów eksploatacyjnych. Z kolei segment wynajmu i dzierżawy aut musi się liczyć z rosnącymi kosztami utrzymania floty. Wszystkie te firmy zmagają się ponadto z wyzwaniami nowych regulacji unijnych i coraz bardziej restrykcyjnymi normami ekologicznymi, co dodatkowo może obciążać cały sektor motoryzacyjny – podkreśla Sławomir Grzelczak, prezes BIG InfoMonitor.

Salonowe spadki i rejestracyjny skok u dealerów

Jak wynika z danych Związku Dealerów Samochodowych, pod koniec 2023 roku branża odnotowała znaczące spadki, zwłaszcza jeżeli chodzi o liczbę klientów (-18,9 proc.) i ruch w salonach (-19,5 proc.)[2]. Wszystko pomimo rosnącej liczby rejestracji nowych pojazdów. Z jednej strony właściciele punktów sprzedaży wracają do rzeczywistości sprzed pandemii, odnotowując coraz lepsze wyniki rejestracji nowych aut, z drugiej, eksperci zauważają, że coraz mniej osób decyduje się na „fizyczne” wizyty w salonach. Przyczyną tej sytuacji mogą być m.in. rosnące ceny nowych samochodów. Warto również zaznaczyć, że głównym nabywcą aut u dealerów jest klient flotowy, którego udział w rynku zbliża się do poziomu 70 proc.

Wszystkie te czynniki wpływają na zróżnicowane nastroje w sektorze handlu hurtowego, detalicznego i naprawy pojazdów, który na koniec lipca 2024 roku obciążony był długiem przekraczającym 1,2 miliarda złotych. I choć aktualny wysoki popyt wśród klientów budzi nadzieje na pomyślne zakończenie roku, przedsiębiorcy z ostrożnością spoglądają na nadchodzące dwanaście miesięcy.

– W przyszłym roku możemy spodziewać się wyraźnego wzrostu cen samochodów. Niewykluczone jest, że część klientów, którzy zdają sobie z tego sprawę, kupi auto jeszcze w tym lub nadchodzącym kwartale. Sądzę więc, że końcówka tego roku będzie przynajmniej tak samo dobra, jak rok wcześniej, jeśli nie lepsza. Jednak z tego samego powodu w przyszłym roku możemy spodziewać się widocznego spadku w branży. Jest to największe wyzwanie, z którym będą musieli zmierzyć się dealerzy. Sytuacja ta może wpłynąć na kondycję finansową firm z sektora sprzedaży hurtowej i detalicznej pojazdów samochodowych. Zmiana powinna być jednak nieznaczna, ponieważ pomimo wzrastającej ceny aut oraz zadłużeń niektórych podmiotów, sytuacja większości z nich będzie stabilna – ocenia Jakub Faryś, prezes Polskiego Związku Przemysłu Motoryzacyjnego.

Boom na wynajem samochodów

Z danych Polskiego Związek Wynajmu i Leasingu Pojazdów (PZWLP) wynika, że w pierwszej połowie br. najem długoterminowy urósł w Polsce o 7,9% r/r. Natomiast branża „ Rent a Car” na koniec czerwca rozwijała się w tempie 1,1 proc. r/r[3]. Tymczasem badanie „Czas wynajmu” przeprowadzone przez Santander Consumer Multirent wykazało, że co piąty Polak korzysta z usług wynajmu samochodów do celów prywatnych[4]. Wpływ na wzrost zainteresowania klientów korzystaniem ze współdzielonych pojazdów może wynikać m.in. ze spadku opłacalności posiadania własnego auta oraz zmiany stylu życia konsumentów.

Mimo trendu na wypożyczanie aut znaczna część branży zmaga się z długami. Na niemal 12 tys. firm figurujących w Rejestrze Dłużników BIG InfoMonitor oraz w bazie BIK, zadłużonych jest prawie 2 tys., czyli 15 proc. wszystkich przedsiębiorstw, których długi sięgnęły już 217 mln zł.

Niezależnie jednak od segmentu w sektorze motoryzacyjnym, ważne w zmierzeniu się z problemem wysokiego poziomu zadłużenia, jest zrozumienie zjawiska zatorów płatniczych.

– W trzecim kwartale bieżącego roku, ponad 53 proc. firm w całej Polsce zmagało się z fakturami opóźnionymi o więcej niż miesiąc, co ilustruje poważny problem zatorów płatniczych. Problemy te generują dodatkowe długi, prowadząc do spirali zadłużenia o coraz większej skali. Branża motoryzacyjna, choć nadal cieszącą się popytem i zainteresowaniem klientów, stoi przed wieloma wyzwaniami, z rosnącymi nieopłaconymi należnościami jako jednym z kluczowych. Ważne będzie znalezienie równowagi między rozwojem biznesu a odpowiedzialnym zarządzaniem i restrukturyzacją zadłużenia. W minimalizacji ryzyka opóźnień w spłatach może pomóc staranna weryfikacja wiarygodności kontrahentów oraz zgłaszanie nierzetelnych firm do rejestrów dłużników – zaznacza Sławomir Grzelczak, prezes BIG InfoMonitor.

[1]https://www.pzpm.org.pl/pl/Rynek-motoryzacyjny/Roczniki-i-raporty/Raport-kwartalny-PZPM-i-KPMG-Branza-motoryzacyjna-Edycja-Q2-2024

[2] https://zds.org.pl/rejestracje-nowych-samochodow-w-polsce-lipiec-2024-raport-zds-i-pzpm/

[3] https://pzwlp.pl/8-sierpnia-2024-r-wyniki-pzwlp-po-ii-kwartale-2024-informacja-prasowa

[4] https://www.scmultirent.pl/blog/wpis/juz-co-piaty-kierowca-wynajmowal-auto-do-celow-prywatnych