Z analizy przeprowadzonej przez Biuro Informacji Kredytowej (BIK) wynika, że obecnie w Polsce 480 tys. osób poręcza łącznie 391 tys. kredytów. Wśród nich 10,4% jest spłacanych z opóźnieniem przekraczającym 90 dni, co niesie negatywne konsekwencje nie tylko dla właściciela kredytu, ale również dla jego żyranta.

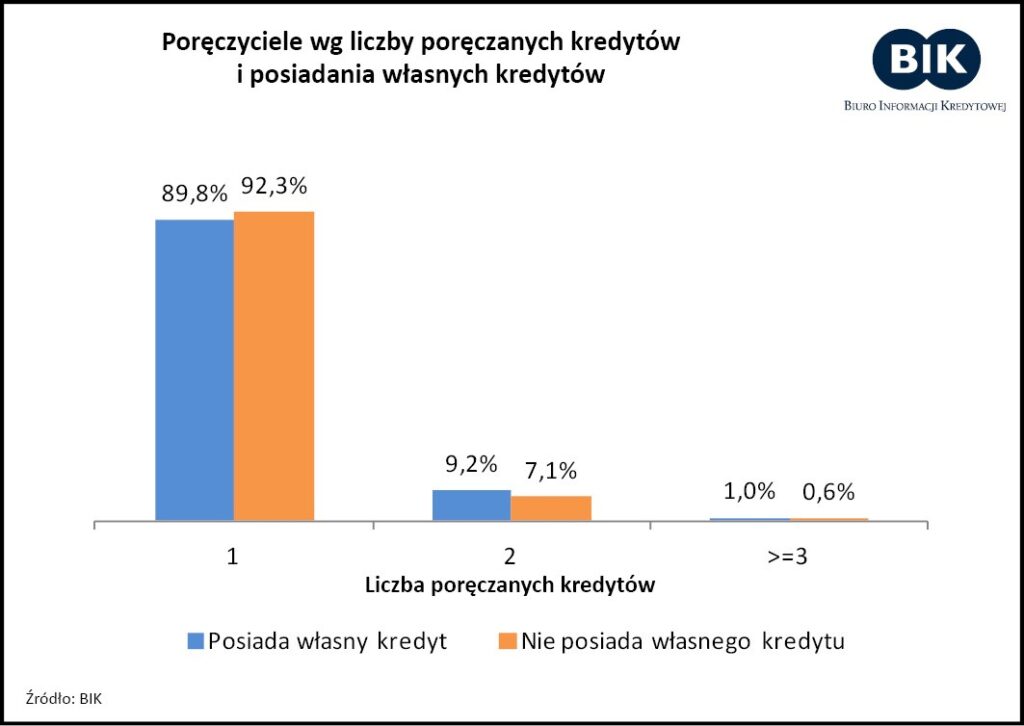

Analiza przeprowadzona przez ekspertów BIK pokazuje, że Polacy najczęściej poręczają jeden kredyt, ale co dziesiąty z nich zdecydował się na poręczenie 2 lub więcej kredytów. Osoby, które same mają zobowiązania w bankach/SKOK-ach, nieco częściej poręczają jednocześnie większą liczbę kredytów aniżeli osoby, które nie finansują się w tych instytucjach.

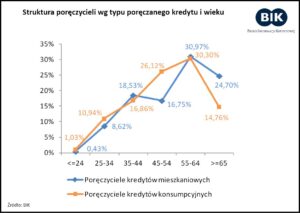

Najczęściej poręczane są kredyty konsumpcyjne[1] – 87% wszystkich poręczeń dotyczy właśnie kredytów konsumpcyjnych. Kolejne 11% to kredyty mieszkaniowe. Inne rodzaje kredytów są poręczane rzadko. Średnia kwota poręczanego kredytu wynosi 33,9 tys. zł. Oczywiście najwyższe kwoty są poręczane w przypadku kredytów mieszkaniowych – średnia kwota poręczanego kredytu wynosi 107,4 tys. zł, przy czym dla kredytów złotowych wynosi ona 86,6 tys. zł, zaś dla kredytów walutowych 157,1 tys. zł. W przypadku kredytów konsumpcyjnych średnia kwota poręczanego kredytu to 28,1 tys. zł.

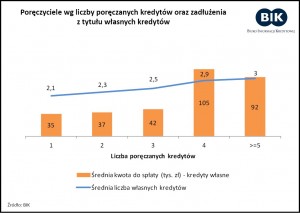

– Średnio, każda z osób posiadająca dodatkowo własny kredyt ma do spłaty z tego tytułu jeszcze 35 tys. zł. Jeśli popatrzymy na kwoty, które pozostały do spłaty dla kredytów przez nich poręczanych, to średnio na poręczyciela może przypaść dodatkowe 20 tys. zł. Zatem osoba rozważająca poręczenie kredytu powinna brać pod uwagę nie tylko to, czy poręczany kredyt ma duże szanse być poprawnie spłacony, co jest determinowane sytuacją osoby zaciągającej kredyt, ale również swoją sytuację kredytową. Nałożenie się problemów ze spłatą swoich zobowiązań i zobowiązań poręczanych, może być niekiedy niemożliwe do udźwignięcia dla poręczyciela – mówi Mariusz Cholewa, prezes zarządu Biura Informacji Kredytowej.

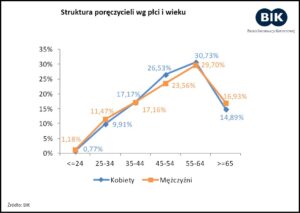

Wśród poręczycieli jest nieco więcej kobiet niż mężczyzn (53% vs 47%). Ich skłonność do poręczania kredytów rośnie wraz z wiekiem i w obu grupach osiąga maksimum w wieku 55-64 lat. Tendencja ta jest niezależna od płci, ale również od typu kredytu jaki jest poręczany.

Zadłużenie z tytułu własnych kredytów posiada aż 72% poręczycieli. Co ciekawe, wśród tych osób wraz ze wzrostem liczby poręczanych kredytów rośnie liczba posiadanych kredytów oraz kwota pozostająca do spłaty z tytułu tych zobowiązań.

Obecnie w systemie Biura Informacji Kredytowej znajdują się informacje wskazujące, że spośród 391 tys. kredytów, które są poręczane, 10,4% to kredyty mające opóźnienia w spłacie min. 90 dni. Te opóźnione kredyty poręcza 42,7 tys. osób, co stanowi 8,9% wszystkich poręczycieli

– Skutecznym narzędziem weryfikacji terminowości spłaty poręczonego przez nas kredytu, jest skorzystanie z raportu BIK, dostępnego na portalu Biura Informacji Kredytowej. Pozwala on nie tylko kontrolować swoją historię kredytową, czyli terminowość spłaty zaciągniętych przez nas zobowiązań, ale sprawdzać również, czy kredyt który poręczyliśmy nie ma opóźnień w spłacie, a tym samym czy nie obniża naszej wiarygodności finansowej – dodaje prezes BIK.

Jeśli poręczyciel posiada i dobrze obsługuje swoje kredyty to ryzyko tego, że poręczy kredyt, który będzie źle spłacany jest niewielkie. W grupie osób posiadających jedynie kredyty spłacane poprawnie, tylko niecałe 3,5% osób poręcza kredyty spłacane nieregularnie. Z kolei wśród kredytobiorców, którzy niesolidnie obsługują swoje kredyty, odsetek osób, które poręczają kredyty spłacane z opóźnieniami wynosi aż 51,1%. Spośród osób, które nie finansują się jednocześnie w sektorze bankowym, 9,9% poręcza kredyty, które są obsługiwane z opóźnieniami.

Biuro Informacji Kredytowej S.A. gromadzi i udostępnia dane o historii kredytowej klientów banków i SKOK-ów, tj. z 100 proc. rynku kredytowego w Polsce. BIK jako największy w kraju zbiór danych o klientach indywidualnych i przedsiębiorcach, posiada w swojej bazie informacje o 125 mln. rachunków należących do 22 mln. klientów indywidualnych. Poprzez realizowanie wymiany informacji kredytowej, BIK wspiera bezpieczeństwo sektora finansowego i jego klientów. Aż 90 proc. informacji o polskich kredytobiorcach zgromadzonych w Biurze Informacji Kredytowej to dane pozytywne. Zainicjowany przez BIK Program Budowania Wiarygodności Finansowej jest elementem realizowanej od 17 lat roli społecznej, w ramach której BIK wspiera odpowiedzialne zadłużanie się i zapobiega nadmiernemu zadłużaniu się klientów. Program ma również na celu pokazanie, że warto budować dobrą historię kredytową, ponieważ mniej ryzykowni klienci mają łatwiejszy dostęp do produktów kredytowych. BIK umożliwia klientom indywidualnym monitorowanie historii kredytowej poprzez internetowy portal www.bik.pl. Biuro wykorzystuje najwyższe standardy gromadzenia i przetwarzania danych oraz działa na podstawie restrykcyjnych przepisów – Ustawy Prawo bankowe oraz Ustawy o ochronie danych osobowych.

[1] Kredyty konsumpcyjne obejmują kredyty gotówkowe oraz ratalne

źródło: BIK