W sektorze MŚP niemal dwa razy więcej firm oczekuje wzrostu finansowania zewnętrznego niż jego obniżenia (13,5% vs. 7,5%). I to nie kredyt bankowy, a leasing jest najchętniej wykorzystywanym produktem finansowym – wynika z przeprowadzonego w I kwartale br. badania „Barometr EFL[1]”. Co więcej, im przedsiębiorstwo zatrudnia więcej pracowników, tym częściej korzysta z zewnętrznych funduszy, a rzadziej ze środków własnych. Od akcesji Polski do UE wartość leasingu środków trwałych wzrosła w naszym kraju aż o 250%.

– Z danych Głównego Urzędu Statystycznego wynika, że tempo wzrostu gospodarczego w Polsce jest niemal w połowie napędzane przez mikro, małe i średnie przedsiębiorstwa. A PKB, jak podaje GUS, w ostatnim kwartale ubiegłego roku wzrosło realnie o 3,9% r/r. Czyli MŚP radzą sobie bardzo dobrze i kluczowe dla krajowej gospodarki jest utrzymanie tej dynamiki także w tym roku. A warunkiem do stworzenia środowiska sprzyjającego rozwojowi biznesu jest dostęp do finansowania zewnętrznego – podkreśla Radosław Kuczyński, prezes EFL. – Dobrym prognostykiem na najbliższe miesiące jest to, że blisko dwa razy więcej przedsiębiorców spodziewa się większego zapotrzebowania na zewnętrzne środki finansowe niż jego spadku. Mam nadzieję, że przełoży się to na aktywność inwestycyjną i napędzanie koniunktury– dodaje Kuczyński.

– Z danych Głównego Urzędu Statystycznego wynika, że tempo wzrostu gospodarczego w Polsce jest niemal w połowie napędzane przez mikro, małe i średnie przedsiębiorstwa. A PKB, jak podaje GUS, w ostatnim kwartale ubiegłego roku wzrosło realnie o 3,9% r/r. Czyli MŚP radzą sobie bardzo dobrze i kluczowe dla krajowej gospodarki jest utrzymanie tej dynamiki także w tym roku. A warunkiem do stworzenia środowiska sprzyjającego rozwojowi biznesu jest dostęp do finansowania zewnętrznego – podkreśla Radosław Kuczyński, prezes EFL. – Dobrym prognostykiem na najbliższe miesiące jest to, że blisko dwa razy więcej przedsiębiorców spodziewa się większego zapotrzebowania na zewnętrzne środki finansowe niż jego spadku. Mam nadzieję, że przełoży się to na aktywność inwestycyjną i napędzanie koniunktury– dodaje Kuczyński.

Dwa razy więcej średnich firm niż mikro korzysta z leasingu

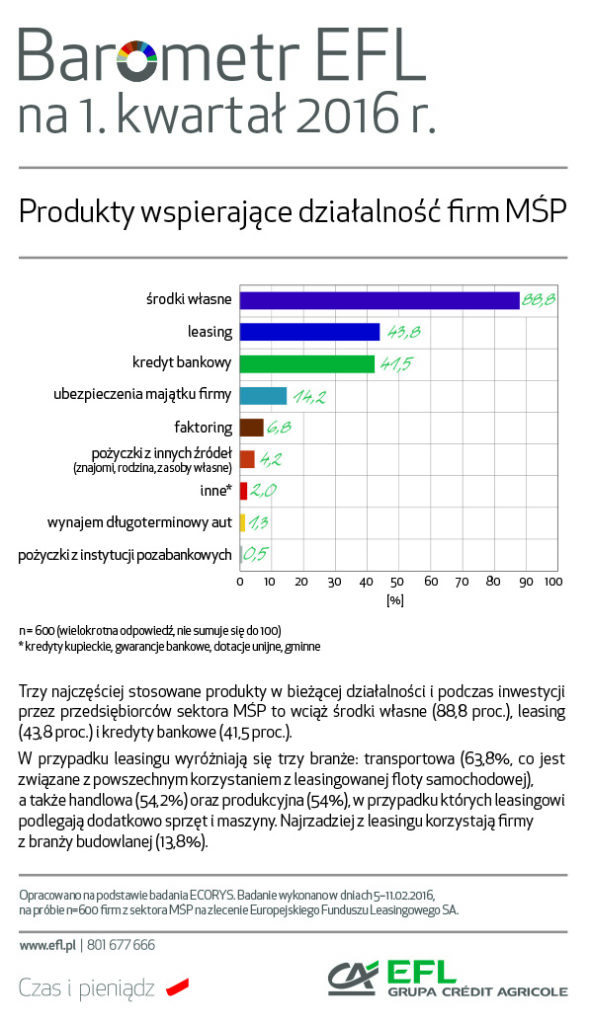

Podstawowe źródło finansowania sektora MŚP to środki własne (89% wskazań). Jednak, biorąc pod uwagę zewnętrzne wsparcie, najpopularniejszy dotąd kredyt bankowy został zdetronizowany przez leasing – 41,5% vs. 43,8%. Tylko co siódma firma korzysta z ubezpieczenia majtku firmy (14,2%), a jedna na piętnaście z faktoringu (6,8%).

Wyraźną tendencję w korzystaniu z produktów finansowych widać spoglądając na wielkość podmiotów. Zgodnie z nią, im firma zatrudnia więcej pracowników, tym częściej korzysta z zewnętrznych funduszy. Podczas gdy wśród mikro firm 90,5% zarządzających bazuje na środkach własnych, 30,5% na kredycie, a 28% na leasingu, tak 83% średnich przedsiębiorców finansuje swoją działalność gotówką, 59% leasingiem, a 53% kredytem bankowym. Wynik ten koresponduje ze stosunkowo dużym optymizmem wśród „średniaków” w zakresie inwestycji w środki trwałe wynikającym z subindeksu „Barometru EFL” za I kwartał br.

Transport i budowlanka na przeciwległych biegunach

Właściwie każda branża ma swój własny zestaw źródeł finansowych. Uwagę zwraca wyraźnie mniejsze znaczenie środków własnych w branży transportowej (77,5% wskazań), a największe leasingu (64%), co jest związane z powszechnym korzystaniem z leasingowanej floty samochodowej. Z kredytów szczególnie często korzystają przedsiębiorstwa handlowe (62%) z uwagi na konieczność zachowania płynności finansowej oraz produkcyjne (49%), w której zaciągane są kredyty inwestycyjne. Zdecydowanie najrzadziej z produktów finansowych korzysta branża budowlana – tylko co czwarta firma korzysta z kredytu, a co siódma z leasingu. W aż 96% budowlanka finansuje

się z własnych środków finansowych.

Od akcesji do UE wzrost wartości leasingu o 250%

Jak wynika z danych Związku Polskiego Leasingu (ZPL) leasing to główne, obok kredytu, zewnętrzne źródło finansowania inwestycji pracujących w polskiej gospodarce. Łączna wartość aktywnego portfela branży leasingowej na koniec 2015 roku jest porównywalna z wartością salda kredytów inwestycyjnych udzielonych firmom przez banki (leasing: 87,8 mld zł vs. kredyt: 101,4 mld zł). Biorąc pod uwagę tylko ubiegły rok, leasingodawcy sfinansowali środki trwałe o rekordowej, łącznej wartości niemal 50 mld zł, co oznacza wzrost o 7 mld zł i 16,3% r/r.

Jednak jak podkreśla prezes EFL, żeby ocenić rosnące znaczenie leasingu wśród firm w Polsce należy spojrzeć na dłuższą perspektywę czasową. – W roku przystąpienia Polski do Unii Europejskiej, nasza branża sfinansowała aktywa o wartości nieco ponad 14 mld zł, czyli od tamtej pory odnotowaliśmy trzyipółkrotny wzrost. Na tle całej UE to imponujący wynik. W ciągu tych kilkunastu lat tylko raz polski rynek wyhamował – w 2009 roku po wybuchu światowego kryzysu gospodarczego. Ubiegły rok natomiast był szóstym z rzędu, który branża leasingowa zakończyła na plusie. Jeśli polska, a pośrednio europejska gospodarka, w najbliższym czasie nie znajdzie się w stagnacji, m.in. z przyczyn politycznych, wzrost sektora leasingowego będzie się utrzymywał. Wyniki firm leasingowych za pierwsze miesiące wskazują, że tak jest, a przecież uchodzimy za barometr koniunktury gospodarczej – mówi Radosław Kuczyński z EFL.

[1] „Barometr EFL” jest syntetycznym wskaźnikiem informującym o skłonności firm z sektora MŚP do wzrostu (tj. rozwoju rozumianego jako stawianie sobie przez przedsiębiorstwa celów związanych ze wzrostem sprzedaży i produkcji, ekspansją na nowe rynki i maksymalizacją zysków, co jest związane z inwestycjami w środki trwałe). Prognozowana na dany kwartał kondycja finansowa firm MŚP daje punkt odniesienia do wnioskowania o zakładanym kierunku zmian, które sprzyjają wzrostowi lub działają hamująco na rozwój firm. Badanie przygotowywane jest metodą CATI przez Ecorys na zlecenie EFL S.A., a jego wyniki są publikowane co kwartał. W badaniu wzięła udział reprezentatywna grupa sześciuset mikro, małych i średnich firm z całej Polski. Aktualna edycja badania odbyła się w dniach 5 – 11.02.2016 r.

źródło: Europejski Fundusz Leasingowy