Polscy przedsiębiorcy z sektora motoryzacyjnego dość pozytywnie podsumowują ubiegły rok, w tym jego końcówkę. Prognozy są nieco bardziej wyważone, jednak nie ma wskazań na znaczne pogarszanie się kondycji sektora. Większość problemów, z którymi branża zmagała się od początku 2020 roku nie jest już tak dotkliwa, co pomaga w prowadzeniu działalności i optymistycznym spoglądaniu na kolejne kwartały.

Po raz kolejny przedsiębiorcy działający w polskiej branży motoryzacyjnej kończą rok dość pozytywnie, sygnalizując stabilizację lub wzrosty. Wydaje się, że zdążyli już wypracować modele funkcjonowania w często nieprzewidzianych warunkach i płynnie dostosowują swoją działalność do zachodzących zmian. Jeśli chodzi o przewidywania dla motoryzacji w Polsce i Europie, dużo będzie zależeć od kondycji światowej gospodarki, polityki legislatorów z Brukseli, np. względem Chin oraz rosnącej ekspansji producentów z Chin w Europie, jak też kondycji przemysłu na rynku niemieckim, będącym największym odbiorcą producentów działających w Polsce. Branża nadal będzie dostosowywać się do założeń Zielonego Ładu, próbując adaptować modele biznesowe do postanowień w zakresie redukcji emisji CO2 czy normy Euro 7.

Producenci w optymistycznych nastrojach

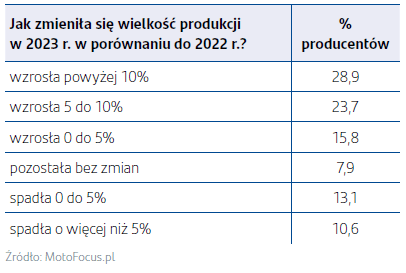

Patrząc na wyniki badania przeprowadzonego przez MotoFocus.pl we współpracy z Santander Bank Polska i Polską Agencją Inwestycji i Handlu wśród producentów części można stwierdzić, że miniony rok był pod względem wielkości produkcji lepszy niż rok 2022. 68,5% ankietowanych odnotowało wzrosty, a jedynie 8% produkcję na tym samym poziomie, podczas gdy niespełna 1/4 zanotowała spadki. Na wielkość produkcji składa się wiele czynników – są nimi zapotrzebowanie na dany asortyment ze strony odbiorców, ale też dostępność surowców i komponentów oraz zmienność ich cen.

„Warto zwrócić uwagę na to, jak kształtowała się wielkość produkcji na przestrzeni całego 2023 roku. Porównując poszczególne kwartały 2023 i 2022 roku wzrost produkcji notowało średnio ponad 2/3 dostawców. Brak zmian w tym zakresie oscylował w granicach od 3 do blisko 15%. Natomiast najliczniejsi w grupie notujących spadki byli producenci deklarujący takie zmiany w czwartym kwartale 2023 roku. Mogło mieć to związek z dostosowywaniem produkcji samochodów do bieżącego popytu po okresie nadrabiania zaległości produkcyjnych” – wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Jeśli chodzi o przewidywania dostawców części na pierwsze miesiące bieżącego roku, to bardzo pozytywną informacją jest to, że ponad połowa z nich spodziewa się wzrostów, w tym 2/3 prognozuje zwiększenie produkcji o więcej niż 5%, a spadki są zakładane zaledwie przez 1/5 respondentów. Przy stabilnym otoczeniu biznesowym wzrost produkcji powinien iść w parze ze wzrostem poziomu rentowności. Jednak porównując procent firm, które prognozują wzrost produkcji (58%), z tymi które spodziewają się wzrostu rentowności (39,5%) w 2024 roku, okazuje się, że według wielu z nich koszty będą rosły szybciej niż przychody ze zwiększającej się produkcji. 29% firm zakłada spadek rentowności swojej działalności.

Dystrybutorzy części z dynamicznymi wzrostami

Trzeci kwartał 2023 roku pokazywał lekką zadyszkę dystrybutorów i wyhamowanie gwałtownych wzrostów przychodów. Jednak obecne wyniki potwierdzają zaobserwowany wcześniej wyraźny trend wzrostowy. Jedynie co dziesiąta firma odnotowała spadek przychodów w całym 2023 roku, a co dwudziesta brak zmian w tym zakresie. Prawie jedna trzecia zanotowała wzrost powyżej 15%.

„Polscy dystrybutorzy przyzwyczaili nas do dynamicznego wzrostu przychodów, którego końca na ten moment nie widać. Firmy są silnie zakorzenione na rynku krajowym, ale dalszy rozwój na nim oznacza angażowanie się w wojny cenowe, dlatego większość aktywnie działa także poza granicami. Choć dla ponad jednej trzeciej ankietowanych eksport nie jest kluczową działalnością i odpowiada za mniej niż 10% przychodów. Znaczny udział, bo powyżej 30% sprzedaży zagranicznej, odnotowała podobna liczba firm. Zwiększenie udziału sprzedaży zagranicznej w przychodach odnotowało aż 60% firm, a jedynie co dwudziesta zanotowała spadek.” – mówi Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Ostra konkurencja na rynku krajowym zmusza firmy do szukania nowych rynków w celu zwiększania zysków. Co więcej, polscy dystrybutorzy, wyspecjalizowani w oferowaniu szerokiej gamy produktów i marek, mogą łatwo dostosowywać się do specyfiki rynków zagranicznych.

Prognozy dystrybutorów dotyczące przychodów w kolejnym kwartale są optymistyczne, choć poziom optymizmu wykazuje mniejsza liczba firm niż tych, które zanotowały wzrost przychodów w 2023 roku (72,7% vs 86,4%). W szczególności widać to w deklaracjach przedsiębiorstw, które zanotowały wzrost przychodów powyżej 15% (18,2% vs 31,8%). Około trzy czwarte firm prognozuje wzrost, a jedynie co dwudziesta spadek. W porównaniu do poprzednich prognoz zwiększył się udział biznesów, które nie spodziewają się żadnych zmian – tak zaraportowała co piąta ankietowana firma.

Jeżeli chodzi o dostępność części w magazynach dystrybutorów, widzimy mocną poprawę – wzrost deklaruje aż 45,4% firm. Z punktu widzenia warsztatu lub konsumenta nie powinny więc zdarzać się problemy z długimi terminami dostaw lub całkowitym brakiem asortymentu. Największy wzrost dostępności części w magazynach dystrybutorzy zanotowali na początku roku. Brak zmian deklarowało najwięcej przedsiębiorców w drugim i czwartym kwartale, natomiast nieznaczne spadki notowało maksymalnie 11% ankietowanych, przy czym początek i koniec roku były okresami, gdzie spadków nie zanotowano w ogóle lub były nieznaczne.

Początek nowego roku to tradycyjnie czas rozmów na temat planów i zamierzeń. Tak duża dynamika wzrostu sprzedaży dystrybutorów sprawia, iż prawie jedna trzecia ankietowanych firm jako priorytet planuje budowę lub rozbudowę magazynu, a niewiele mniej poszerzenie oferty. Co piąta zamierza skupić się na ekspansji na nowe rynki, a co dziesiąta na zwiększeniu udziału eksportu w całkowitych przychodach. Polscy dystrybutorzy znani są z tego, że oferują szeroką gamę części zamiennych przeznaczonych do wielu marek pojazdów. Odpowiedzi wskazują, że zamierzają oni ciągle wzmacniać tę przewagę konkurencyjną oraz wykorzystywać ją do podbijania kolejnych rynków.

Warsztaty – powrót do stabilności

Mimo ciągłego wzrostu kosztów życia, Polacy nie rezygnują z napraw samochodów. Z badań ankietowych wynika, że liczba klientów w warsztacie w ostatnim kwartale roku była stabilna, zarówno w ujęciu kwartał do kwartału, jak i rok do roku. Gdy mowa o zmianach z kwartału na kwartał, wyniki rozłożyły się w miarę równomiernie z naciskiem na brak zmian. W pytaniu dotyczącym oceny rok do roku rozkład odpowiedzi jest podobny z lekkim wskazaniem na wzrost.

Delikatny wzrost liczby klientów w warsztatach przekłada się również na wzrost przychodów. Warto podkreślić, że większa liczba warsztatów zanotowała wzrosty przychodów niż tych, które zauważyły wzrost liczby klientów. Oznacza to, że klienci średnio zastawiali większe kwoty za naprawy niż w roku poprzednim. Nie musi to oznaczać wzrostu rentowności działalności warsztatów, a raczej potwierdza, że warsztaty podążają za inflacją. Prawie połowa ankietowanych firm odnotowała wzrost przychodów, jedna trzecia spadek, a co piąta nie stwierdziła zmian. Warto zwrócić uwagę, że prawie 30% warsztatów zaraportowało wzrost powyżej 5%.

„Wzrost przychodów można tłumaczyć przede wszystkim wzrostem liczby klientów, jednak wydaje się, że warsztaty musiały również podnieść ceny swoich usług. Prognoza dotycząca zmiany przychodów w obecnym kwartale jest bardzo podobna do wyników za poprzedni kwartał. Prawie połowa warsztatów spodziewa się wzrostów, jedna trzecia spadków, a co piąta nie prognozuje zmian” – wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

W ujęciu rocznym około połowa ankietowanych zbadanych w kwartałach drugim, trzecim i czwartym 2023 roku deklarowała wzrosty przychodów. Największy procent warsztatów deklarował spadki w trzecim kwartale ubiegłego roku.

Pełny raport „Przemysł, handel i usługi w motoryzacji. Podsumowanie sytuacji po IV kwartale 2023 r.” można pobrać ze strony:

https://www.santander.pl/korporacje/rozwiazania-sektorowe/motoryzacja#sectorflash=2