Rekordowe wyniki w roku 2021 na ryku kredytowym są efektem dużej gotowości Polaków, na korzystanie z zewnętrznych źródeł finansowania. Ale nie każdy wie, że jest sposób, by rozwiać swoje wątpliwości i znaleźć odpowiedzi na pytania o swoją zdolność kredytową na zakup wymarzonego M. Niższa zdolność kredytowa oznacza trudniejszy dostęp do kredytu. Od ostatnich czterech miesięcy zdolność kredytowa statystycznego Kowalskiego spadła o 30%, w najbliższym czasie ten spadek może się pogłębić nawet do poziomu – 45% w stosunku do choćby sytuacji sprzed roku.

Przed decyzją o skorzystaniu z finansowania bankowego, warto zweryfikować swoje marzenia i sprawdzić swoje szanse na kredyt. Pomoże w tym Analizator Kredytowy BIK, który w swoim obliczeniu uwzględnia te same dane, które również bank bierze pod uwagę przy ocenie wniosku o kredyt.

W 2021 r. Polacy zaciągnęli kredyty mieszkaniowe na rekordową wartość 88,7 mld zł. Według prognoz BIK w 2022 r. wartość akcji kredytowej wyniesie 80 mld zł, tj. prawie o 10% mniej w porównaniu do 2021 r., ale nadal będzie to wysoki poziom powyżej hossy z 2008 r.

Tylko w styczniu br. o ¼ spadła liczba wniosków o kredyt hipoteczny w porównaniu do stycznia 2021 r. Natomiast w porównaniu z rekordowym marcem 2021 r. spadek jest już ponad 50%.

Skutki uboczne podwyżek stóp procentowych

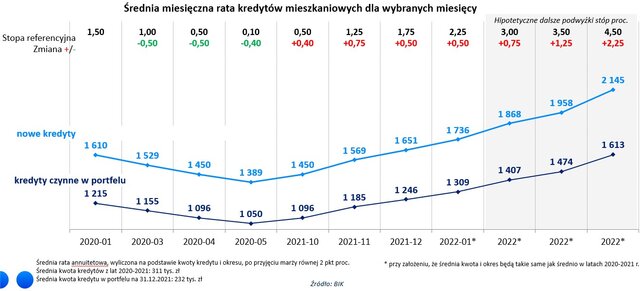

Wysokość stóp procentowych jest zmienna. Podwyżki stóp procentowych są jednym ze sposobów ograniczania zbyt wysokiej inflacji. Obecnie dla przyszłych kredytobiorców oznacza to jednak trudniejszy dostęp do kredytu, a dla spłacających swoje zobowiązania – wyższe raty.

Podwyżki stóp procentowych to powód do niepokoju dla 64% kredytobiorców. Trzy czwarte Polaków posiadających kredyt mieszkaniowy liczy, że miesięczna rata ich kredytu wzrośnie nie więcej niż o 300 zł.

Każdy kolejny wzrost stopy referencyjnej, to wyższa miesięczna rata odsetkowa dla kredytu hipotecznego.

Niższa zdolność kredytowa – trudniejszy dostęp do kredytu

Banki, rozpatrując wniosek o kredyt, analizują wysokość uzyskiwanych dochodów, koszty utrzymania gospodarstwa domowego oraz koszt spłacanego kredytu. Podczas gdy ceny mieszkań rosną szybciej niż zarobki, a raty kredytu są coraz wyższe, konsumując coraz większą część naszych zarobków, coraz częściej przyjdzie się spotkać z odmową kredytową lub kredytem na niższą kwotę.

– Zdolność kredytowa to zdolność do spłaty zaciągniętego kredytu w określonych w umowie terminach. Oceny tej dokonują banki, by upewnić się czy stać nas na zaciągnięcie wieloletniego kredytu, i weryfikują, czy rata kredytu nie będzie zbyt wysoka w stosunku do tego, ile zarabiamy – mówi Waldemar Rogowski, główny analityk Biura Informacji Kredytowej.

– Gdy wzrost dochodów netto gospodarstw domowych będzie niewielki lub w przypadku spadku dochodów netto, zdolność kredytowa Polaków może w najbliższym czasie być w trendzie spadkowym. Jeśli dochody nie zrekompensują rosnących kosztów kredytu, można założyć pesymistyczny scenariusz spadku zdolności kredytowej nawet o 45% – tłumaczy prof. Rogowski.

Od ostatnich czterech miesięcy zdolność kredytowa na zakup przeciętnej wielkości mieszkania spada. Dla wielu osób jest to spory problem zwłaszcza, gdy ich dochody są stałe, a ceny mieszkań nadal wysokie. Spadają ich szanse na mieszkanie, jakie sobie wymarzyli.

Warto urzeczywistnić swoje plany, obliczając możliwą do uzyskania wysokość kredytu bankowego, którego raty nadmiernie nie obciążą domowego budżetu.

Oblicz, na jaki kredyt Cię stać

W podjęciu tak ważnych decyzji, jakim jest kredyt zwłaszcza ten wieloletni mieszkaniowy, pomaga Analizator Kredytowy BIK. To jedyne narzędzie na rynku, które bierze pod uwagę rzeczywistą historię kredytową oraz ostrzega przed przekredytowaniem. Typowe kalkulatory w porównywarkach internetowych nie korzystają z takich danych.

Unikatowość Analizatora polega na tym, że bierze on pod uwagę faktyczną historię kredytową oraz wysokość rat i limitów obecnie spłacanych kredytów. To wiarygodne obliczenie szans na kredyt bankowy, pomocne dla osób, które planują rozważnie zaciągnąć kredyt i solidnie się do niego przygotować.

Użytkownicy korzystający z tego narzędzia otrzymują czytelną prezentację swojej sytuacji finansowej, oraz interpretację wyniku w oparciu o cztery kategorie informacji: dotychczasową terminowość spłat, ocenę wiarygodności (scoring), relację wydatków do dochodów oraz obciążenie kredytami.

Analizator podpowie, jak można zwiększyć szanse na otrzymanie kredytu, zaproponuje opcje i pozwoli ponownie przeliczyć wyniki.

Korzystając z Analizatora, można wykonać kilka kalkulacji, żeby upewnić się, na jaki kredyt nas stać i co dla nas będzie bezpieczne. Szanse na finansowanie można wyliczać nie tylko dla kredytu hipotecznego ale również konsumpcyjnego. Wynik obliczenia to dobre przygotowanie przed wizytą w banku, lecz należy pamiętać, że decyzję o przyznaniu kredytu zawsze podejmuje bank.

Informacje z BIK – ważne dla planujących i spłacających kredyt

Osoby, będące w trakcie spłaty zobowiązania, mogą obserwować swój postęp w spłacie. Pomaga w tym Raport BIK, będący swego rodzaju portretem kredytobiorcy. Raport ilustruje stan spłaty wszystkich zobowiązań, tych zaciągniętych samodzielnie, jako poręczyciel czy współkredytobiorca.

Analizator kredytowy jest narzędziem obliczeniowym i doradczym. Nie pełni on roli pośrednika ani nie wskazuje konkretnych ofert bankowych. Nie ma żadnych limitów na liczbę kalkulacji, a korzystanie z niego nie wymaga dodatkowej odpłatności. Należy pamiętać, że do wykonania kalkulacji Analizator pobiera automatycznie Raport BIK, dlatego musi on być aktualny, czyli nie starszy, niż 7 dni.

Z narzędzia mogą korzystać bezpłatnie wszystkie osoby, które posiadają konto w portalu www.bik.pl oraz aplikacji mobilnej Mój BIK.

Badanie opinii na zlecenie BIK, „Obawy finansowe Polaków”, zrealizowane 18.01.2022 r., przez Quality Watch, CAWI, 18+, N 1 054.