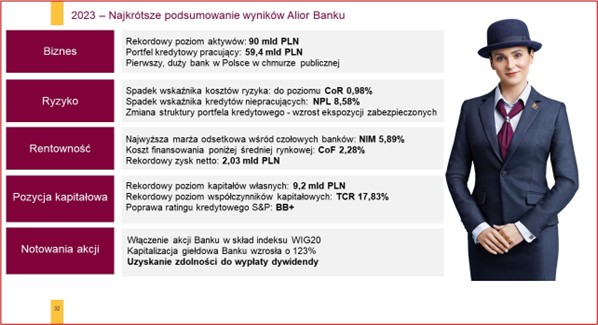

Alior Bank wypracował kolejne rekordowe wyniki. W 15. roku działalności przychody wyniosły 5,632 mld zł, czyli o prawie 30 proc. więcej niż w 2022 r. Zysk netto uplasował się na poziomie 2,03 mld zł, co stanowi wzrost o niemal 200 proc. w ujęciu rocznym. Wynik odsetkowy wzrósł o 34 proc., osiągając 4,77 mld zł. Alior odnotował najwyższą – wśród czołowych banków – marżę odsetkową NIM na poziomie 5,89 proc. Stabilną sytuację kapitałową potwierdzają wskaźniki TIER I na poziomie 17,15 proc. oraz TCR na rekordowym poziomie 17,83 proc. Dzięki wypracowanej nadwyżce kapitałowej Zarząd Alior Banku zapowiada zarekomendowanie – pierwszej w historii – wypłaty dywidendy w wysokości ok. 570 mln zł, co stanowi 28 proc. skonsolidowanego zysku netto za rok 2023.

Zysk netto Alior Banku w 2023 r. wyniósł 2,03 mld zł i wzrósł o 1,347 mld zł, czyli prawie 200 proc. w porównaniu z wynikiem z 2022 r. Ostatni kwartał minionego roku został zamknięty z wynikiem netto w wysokości 587 mln zł, co stanowi wzrost o 226 mln zł w porównaniu z ostatnim kwartałem 2022 r. Wysoki poziom nadwyżki kapitałowej jest podstawą do pierwszej w historii Alior Banku wypłaty dywidendy.

– Wyniki finansowe za IV kwartał i cały 2023 r. potwierdzają utrzymanie przez Alior Bank wzrostowego trendu we wszystkich kluczowych segmentach. Osiągnęliśmy historycznie wysoki zysk, który pozwolił nam na zbudowanie silnej pozycji kapitałowej. Dzięki nadwyżce kapitałowej, pierwszy raz w historii, Zarząd Alior Banku zamierza zarekomendować Walnemu Zgromadzeniu Akcjonariuszy wypłatę dywidendy. Zamierzamy rekomendować wypłatę w wysokości 28 proc. skonsolidowanego zysku netto za 2023 r, czyli około 570 mln zł. Wypłata dywidendy była jednym z celów strategicznych, jaki zawarliśmy w strategii „Bank na co dzień, Bank na przyszłość”. Jestem bardzo dumny z jego realizacji. To przełomowy moment w działalności Alior Banku – mówi Grzegorz Olszewski, Prezes Zarządu Alior Banku.

Przychody ogółem w 2023 r. wyniosły 5,632 mld zł, wzrastając o prawie 30 proc. w porównaniu z 2022 r. Wynik odsetkowy zwiększył się o 34 proc. osiągając 4,77 mld zł, natomiast wynik prowizyjny wzrósł o 5 proc., do 838 mln zł. Rentowność kapitału własnego (ROE) w ostatnim kwartale wyniosła 26,1 proc., o 1,5 pp. więcej rok do roku. Marża odsetkowa (NIM) w IV kwartale była na poziomie 6,22 proc., natomiast w całym 2023 r. wyniosła 5,89 proc., wzrastając odpowiednio o 0,30 i 1,25 pp. rok do roku. Wskaźnik kapitałowy TCR wyniósł 17,83 proc.

W wyniku transformacji strategii zarządzania ryzykiem kredytowym oraz dzięki pozytywnym zdarzeniom o charakterze jednorazowym, wskaźnik COR, czyli koszty ryzyka, w 2023 r. wyniosły 0,98 proc.

– Kontynuacja pozytywnego trendu i wyniki kosztów ryzyka w 2023 r. to efekt konsekwentnej poprawy profilu ryzyka banku na przestrzeni ostatnich lat. Zostały one wsparte zyskami ze sprzedaży portfeli niepracujących (NPL), które wyniosły 114 mln zł. Co szczególnie warte uwagi, przeprowadziliśmy – prawdopodobnie pierwszą w Polsce – sprzedaż portfelową niepracujących ekspozycji korporacyjnych zabezpieczonych na nieruchomościach o łącznej wartości zadłużenia 2,1 mld zł i wartości brutto aktywów 327 mln zł. Transakcja została rozliczona w ostatnim kwartale 2023 r. oraz w pierwszych miesiącach 2024 r. To bardzo znaczący krok, który pozwolił nam na wypracowanie rozwiązań wspierających realizację podobnych projektów i dalszą redukcję NPL grupy Alior Banku w przyszłości. Na ten moment nie identyfikujemy ryzyk, które mogłyby istotnie wpłynąć na poziom CoR. Spodziewamy się, że koszty ryzyka Grupy Alior Banku w 2024 będą na poziomie około 1 proc. – mówi Tomasz Miklas, Wiceprezes Zarządu Alior Banku odpowiedzialny za ryzyko.

Bank zamknął kolejny już kwartał z nadwyżką kapitałową i płynnościową znacznie przekraczającą wymogi regulatorów. Współczynniki TIER I oraz TCR na koniec 2023 r. przekraczają minima regulacyjne o odpowiednio 850 pb., czyli 4,2 mld zł oraz 718 pb. (3,6 mld zł). Skonsolidowany wskaźnik minimalnych wymogów w zakresie funduszy własnych i zobowiązań kwalifikowalnych MREL Grupy Alior Banku na koniec 2023 r. wyniósł 20,51 proc.

– Rok 2023 zakończyliśmy ze stanem aktywów wynoszącym 90,1 mld zł, czyli 9 proc. więcej niż w 2022 r. Wolumen kredytów brutto wzrósł o 5 proc. do 65,1 mld zł, natomiast wolumen kredytów pracujących zwiększył się z 56 mld zł w 2022 r. do 59,4 mld zł w 2023 r. To bardzo mocne liczby, które pokazują, że sukcesywnie poprawiamy jakość i rozmiar portfela kredytowego, jednocześnie utrzymując rentowny model biznesowy banku – dodaje Radomir Gibała, członek Zarządu Alior Banku odpowiedzialny za obszar finansów.

W minionym roku, po kilku latach przerwy, Alior Bank powrócił w skład indeksu WIG-20 na warszawskiej Giełdzie Papierów Wartościowych. Poprawie uległy też notowania czołowych agencji ratingowych. Fitch Ratings Ltd. podniosło perspektywę ratingową banku na „pozytywną”. Odnotowano także poprawę ratingu kredytowego S&P do poziomu „BB+”. Do tego wartość akcji w minionym roku wzrosła o ponad 120 proc.

Bank chmurowy

We współpracy z firmami Teradata i Microsoft, Alior Bank przeprowadził migrację hurtowni danych do chmury publicznej. Dzięki tej integracji znacząco zwiększy się efektywność procesów analitycznych, w tym w obszarze sztucznej inteligencji oraz uczenia maszynowego. Pozwoli to na niemal nieograniczone skalowanie danych. Wdrożenie chmury odegra także kluczową rolę w kontekście zwiększania bezpieczeństwa danych. Dzięki automatycznej zdolności do przenoszenia w razie awarii ośrodka przetwarzania danych do innego regionu, bank uzyskuje większą odporność na ewentualne awarie systemu czy niebezpieczeństwa związane z czynnikami geopolitycznymi. Wdrożenie, dzięki redukcji wydatków na energię elektryczną potrzebną do zasilania i chłodzenia powierzchni fizycznej na serwery oraz kosztów administracji środowiskiem, przyniesie także istotne oszczędności związane z utrzymaniem infrastruktury serwerowej. Decyzja, dzięki wykorzystaniu zielonej energii, wspiera także politykę ESG.

Klienci indywidualni

W ostatnim kwartale 2023 r. Alior Bank osiągnął rekordowe wyniki w ramach rządowego programu „Pierwsze Mieszkanie”, finansując blisko 5 tys. transakcji związanych z nieruchomościami – to trzykrotnie więcej, niż kwartał wcześniej. Łącznie, liczba wniosków obsłużonych w ramach „Bezpiecznego Kredytu 2%” przekracza 20 tys. Liczba zawartych umów zapewnia bankowi aż 12- proc. udział w rynku. Wolumen decyzji pozytywnych wynosi ponad 4 mld zł.

Bank osiągnął najwyższe do tej pory poziomy wolumenu kredytów hipotecznych. Sprzedaż kredytów w tym segmencie sięgnęła w IV kwartale prawie 2,1 mld zł, co stanowi imponujący wzrost o 446 proc. w ujęciu rocznym i 109 proc. w perspektywie kwartalnej. Osiągnięto historycznie najwyższe poziomy sprzedaży, przekraczając kolejno w dwóch ostatnich miesiącach roku poziomy 770 mln zł w skali miesiąca. Liczba klientów z kredytem hipotecznym wzrosła o 8 proc. rok do roku. Wartość portfela brutto w tym zakresie pod koniec 2023 r. wyniosła 18,4 mld zł, czyli o 15 proc. więcej niż w IV kwartale 2022 r., zapewniając bankowi udział w rynku na poziomie 3,6 proc.

W ostatnim kwartale ub.r. Alior Bank wystartował z szeroką kampanią marketingową promującą Alior Pay. Wzrost sprzedaży usługi wzrósł o blisko 40 proc. w ujęciu kwartalnym, a wskaźnik satysfakcji klientów (NPS) wyniósł 80 proc.

W segmencie pożyczek gotówkowych bank zanotował delikatny spadek w ujęciu kwartalnym, jednak rok do roku wynik wzrósł o 4 proc., do wartości 1,38 mld zł. Udział sprzedaży zdalnej wyniósł rekordowe 52 proc. – z przyrostem rocznym na poziomie 34 proc. Portfel kredytów konsumpcyjnych brutto wyniósł 16,3 mld zł, zapewniając tym samym bankowi 10,5 proc. udziału w rynku.

Wzrost udziału sprzedaży online zapewnił Alior Bankowi rekordowe wyniki w zakresie sprzedaży kredytów ratalnych, których wartość w IV kwartale 2023 r. osiągnęła 1,91 mld zł. To o 34 proc. więcej niż w III kwartale 2023 r. oraz 62 proc. więcej w ujęciu rocznym. Portfel kredytów consumer finance na koniec ub.r. miał wartość 5 mld zł, a udział w rynku to niemal 20 proc. O 12 proc. wzrosła liczba klientów z takim produktem.

W minionym roku bank skupił się na umacnianiu znaczenia kanałów cyfrowych i budowaniu trwałych relacji z klientami. Ich liczba wzrosła do 4,36 mln, z czego 1,08 mln to użytkownicy aplikacji mobilnych. O niemal 25 proc. wzrosła liczba transakcji zleconych za pośrednictwem aplikacji Alior Mobile. Za pomocą usługi BLIK wykonano prawie 19 mln operacji. Użytkownicy „mobile only” stanowią już niemal połowę klientów korzystających z kanałów cyfrowych. Natomiast Konto Jakże Osobiste, czyli jeden z flagowych produktów Alior Banku, ma obecnie 761 tys. rachunków – to wzrost o 20 proc. w ujęciu rocznym.

Klienci biznesowi

Umacnianie wyników w segmencie klientów biznesowych było kolejnym z głównych założeń strategii rozwoju Alior Banku. Jej wdrożenie przyniosło efekty w postaci wzrostu udziału rynkowego w sprzedaży nowego limitu kredytowego do 4,5 proc., co jest najwyższym wynikiem w trzech ostatnich latach. Znaczące zwiększenie odnotowano we wszystkich warstwach zaangażowania – ponad 7 proc. w warstwie do 5 mln zł dla jednoosobowych działalności gospodarczych oraz 7 proc. udziału rynkowego w warstwie zaangażowania od 20 do 60 mln zł.

Jak na cyfrowego lidera przystało, Alior Bank odnotował wzrostowy trend kluczowych mierników efektywności w tym segmencie. Udział decyzji automatycznych w nowej sprzedaży dla małych firm urósł do 67 proc., o 19 pp. w porównaniu z IV kw. 2022 r. Dzięki nowemu, szybszemu procesowi, taki sam trend utrzymał się w sprzedaży rachunków online w segmencie mikro. W IV kw. wzrosła ona o 115 proc. w odniesieniu do analogicznego okresu rok wcześniej. Prawie 70 proc. dyspozycji było w ostatnim kwartale realizowanych zdalnie, a sprzedaż produktów transakcyjnych wzrosła ponad trzykrotnie rok do roku.

W segmencie klientów biznesowych konsekwentnie poprawia się także struktura portfela. Saldo aktywów w regularnej obsłudze małych, średnich i dużych firm wynosi niemal 11 mld zł, czyli o 2 proc. więcej w ujęciu rocznym. O 0,5 pp. zwiększył się udział portfela pracującego w rynku. Systematycznie poprawia się także jego jakość. W IV kw. saldo aktywów w windykacji udało się obniżyć o 12 proc. w ujęciu rok do roku, do wyniku 2,1 mld zł.

Ostatni rok obfitował w nowe, cyfrowe wdrożenia. Nowy wygląd i opcję personalizacji zyskała aplikacja mobilna Alior Mobile. Poza możliwością dopasowania układu do własnych preferencji, klienci mogą teraz korzystać z sekcji „zapisani odbiorcy”. Umożliwiła ona szybkie przejście do wykonania transakcji na wskazane konto bankowe. Opcja objęła m.in. odbiorców przelewów krajowych, podatkowych czy doładowań.

Dla przedsiębiorców prowadzących jednoosobową działalność gospodarczą, którzy korzystają z aplikacji mobilnej Alior Mobile, udostępniono opcję płatności za pomocą BLIK. Usługa umożliwia szybkie, wygodne i bezpieczne płatności kodem BLIK w internecie, terminalach POS oraz wypłaty z bankomatów. W module sprzedażowym Alior Online rozszerzono zakres funkcjonalności chatbota. Dodany został proces informacyjny dotyczący wnioskowania o nowy produkt kredytowy dla zalogowanych klientów. Proces umożliwia rozmowę na temat zakupu nowego produktu kredytowego, m.in. pożyczki gotówkowej czy kredytu konsolidacyjnego.

Ład korporacyjny i odpowiedzialność społeczna

Miniony rok był też okresem, w którym Alior Bank koncentrował swoje działania także na realizacji założeń strategii ESG. W obszarze dbałości o ład korporacyjny udostępniono wszystkim pracownikom banku e-learning dotyczący ESG oraz wyznaczono cele ESG dla kadry kierowniczej. W 2023 r. Alior Bank – pierwszy raz w swojej historii – przystąpił do pogłębionego ratingu ESG Sustainalytics. W efekcie podjętych prac, w styczniu 2024 r., uzyskał rating na poziomie 24,3.

Podejmowano również liczne aktywności dotyczące obszaru „S”, czyli odpowiedzialności społecznej. W jej ramach działa profilaktyczno-rozwojowa inicjatywa „ONA”, dzięki której zrealizowano m.in. badanie społeczne i wydano raport dotyczący social bankingu. Kontynuowano także projekt „Aktywni z Aliorem”, czyli serię wydarzeń sportowo-kulturalnych w kilkunastu lokalizacjach w całej Polsce, nad którymi bank objął patronat. W ramach wolontariatu pracowniczego, który rozwijany jest w banku, pracownicy mogą sami proponować nowe aktywności. Na realizację takich przedsięwzięć mają dodatkowe dwa dni pełnopłatnego urlopu. Starania w zakresie rozwoju polityki pracowniczej doceniły niezależne instytucje. W ostatnim roku Alior Bank zdobył znaczące na tym polu nagrody, m.in. Top Employer Polska 2023, Pracodawca Godny Zaufania, czy wyróżnienie w kategorii Wizjoner Pracodawca za działania prozdrowotne. Dodatkowo, bank może pochwalić się certyfikatem Friendly Workplace.

W zakresie produktowym, bank wprowadził do oferty kredyt inwestycyjny do grantu OZE. Kredyt można przeznaczyć na zakup, montaż oraz budowę lub modernizację instalacji odnawialnego źródła energii.

Kluczowe wskaźniki finansowe Grupy Alior Banku w 2023 r:

- Przychody: 5,632 mld zł

- Zysk netto: 2,03 mld zł

- Bezpieczna pozycja kapitałowa Banku: współczynnik TIER 1 na poziomie 17,15 proc., a TCR 17,83 proc. Nadwyżka ponad minima regulacyjne dla TIER 1 wynosi 850 pb., a TCR 718 pb.

- CoR (koszty ryzyka): 0,98 proc.

- NPL (wskaźnik kredytów niepracujących): 8,58 proc.

- NIM (marża odsetkowa netto): 5,89 proc.

- ROE (rentowność kapitału własnego): 26,3 proc.

- C/I (koszty do dochodów): 35,1 proc.