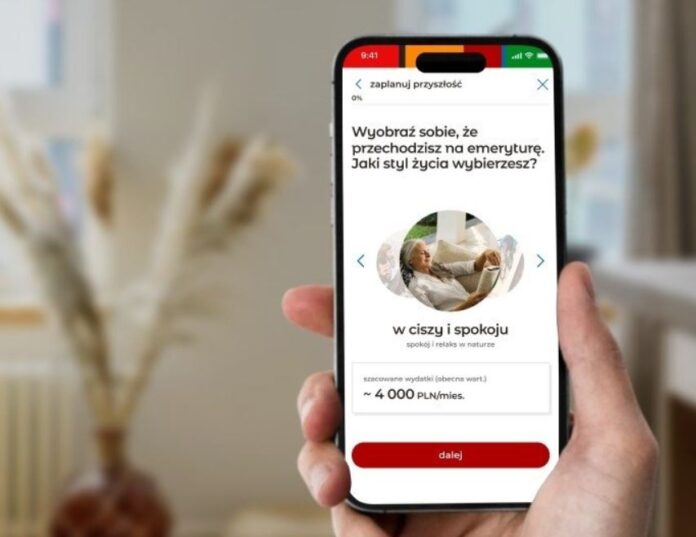

Emerytura z ZUS może stanowić tylko 1/3 naszej dzisiejszej pensji. A za 15 lat wskaźnik ten może spaść nawet do 18,7 proc*. Czy to wystarczy na realizację naszych planów? Jeśli nie, to ile musimy uzbierać? W odpowiedzi na te pytania pomaga kalkulator emerytalny, narzędzie, które mBank udostępnił w swojej aplikacji mobilnej. Jako pierwszy wśród banków.

Okres po zakończeniu pracy czeka większość z nas i jeśli chcemy żyć wtedy zgodnie ze swoimi oczekiwaniami, to musimy pomyśleć o tym dużo wcześniej. Od kilku lat mówimy o tym klientom w naszych kampaniach marketingowych. I jednocześnie podpowiadamy jak zmierzyć się z tematem. Właśnie oddaliśmy w ich ręce kolejne narzędzie, które ma im w tym pomóc – kalkulator emerytalny – mówi Kamil Figlarek, dyrektor departamentu inwestycji w mBanku.

Przekonanie, że na lokacie nie możemy stracić to mit. Zyski pochłaniają często wysoka inflacja i podatek. W długim terminie duet akcje i obligacje może sprawić, że nasze pieniądze będą pracować dużo efektywniej – wyjaśnia Kamil Figlarek.

To kolejny mit. Ważne jest, żeby zacząć oszczędzać jak najwcześniej, a wtedy nawet drobne kwoty dadzą efekt po latach – podsumowuje Kamil Figlarek.

Dodatkowe ułatwienie

*Informacja pochodzi z raportu ZUS zamieszczonego na jego stronie www – przeczytamy w nim, że: „stopa zastąpienia w 2060 r. może wynosić nawet 18,7 proc. Występuje zagrożenie ubóstwem w wieku emerytalnym”.

**Źródło: badanie dot. inwestowania na emeryturę dla mBanku, Maison & Partners, maj 2024; próba: osoby dorosłe o miesięcznych dochodach powyżej 3 000 zł.