W sierpniu i wrześniu br. w ramach 2. fali badania projektu Instytucja Roku nasi eksperci odwiedzili 130 placówek 13 banków oraz skontaktowali się łącznie ponad 330 razy przez: telefon, e-mail, czat oraz wideo. Celem tego badania było sprawdzenie jak w placówce oraz w kanałach zdalnych wygląda obsługa klienta, który jest zainteresowany ofertą rachunku osobistego pod kątem swobodnego korzystania za granicą.

Wyniki tej fali badania znacznie odbiegają od poprzednich. Zarówno w placówkach (71,4%) jak i kanałach zdalnych (59,48%) odnotowano historycznie najniższe wyniki całego sektora bankowego.

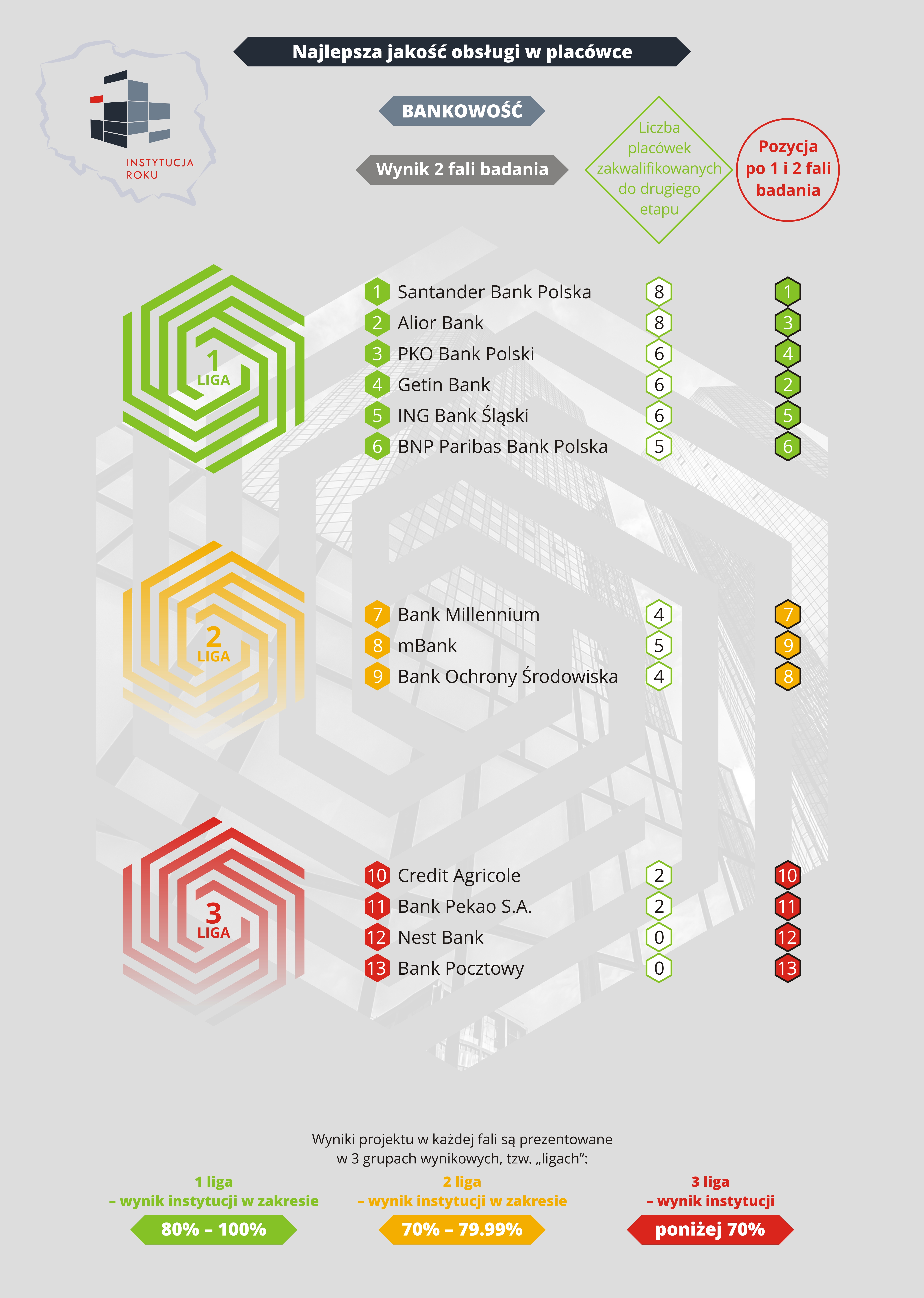

W placówkach tylko 6 banków przekroczyło próg średniej oceny na poziomie 80% i tym samym zajęło miejsca w pierwszej lidze banków. Aż 4 banki uzyskały wynik poniżej 70%. Liderem w tej fali badania jest Santander Bank Polska z wynikiem 86,1% (kolejne pierwsze miejsce w tym roku). Zaraz za nim Alior Bank (85,1%). Podium zamknął PKO Bank Polski z wynikiem 83,3%. Największym zaskoczeniem była dopiero siódma pozycja Banku Millennium.

Kluczowa okazała się wiedza doradców i umiejętność zaproponowania odpowiednich rozwiązań z oferty banku. Najsłabiej oceniono ustalenie oczekiwań klienta, a problem ten dotyczy wszystkich banków. W aspektach subiektywnych, dotyczących diagnozy sprawy klienta, żaden bank nie uzyskał średniego wyniku powyżej 80%. Z kolei ograniczony zasób informacji pozyskanych od klienta na ofertę potrafiło przełożyć niewielu doradców – tylko 3 banki oceniono powyżej 80% w kryterium wykorzystania pozyskanych informacji. Pokazało to istotny problem – brak elastyczności doradców w stosowaniu przygotowanych wytycznych do rozmów o koncie. Doradcy chcieli poprowadzić typową rozmowę o koncie, zadając sztampowe pytania i przekazując podstawowe informacje jak dla klienta, który jest po prostu zainteresowany kontem. Główny czynnik poszukiwania oferty (dotyczącej korzystania za granicą) był najczęściej odłożony na dalszy plan a akcenty rozkładano w niewłaściwy sposób.

Nie było żadnych problemów z przekazaniem podstawowych informacji o opłatach i warunkach konta i karty debetowej do konta. To silna strona obsługi w każdym banku. Niestety wyjście poza minimalny zakres informacji w wielu spotkaniach stanowiło nie lada wyzwanie dla doradcy. Informacje na temat kosztów korzystania z płatności bezgotówkowych i wypłat z bankomatów rzadko pojawiały się bez dopytania klienta, a po prośbie o konkretną informację wielokrotnie następowało długie poszukiwanie informacji na temat prowizji za przewalutowanie oraz opłat za wypłaty z bankomatów. Niepokoi brak merytorycznych konkretów, często nawet po weryfikacji w dostępnych dla doradcy materiałach. Oczekiwaliśmy jedynie podstawowych informacji, dotyczących stosowanych kursów podczas przewalutowania, wysokości prowizji za przewalutowanie transakcji gotówkowej oraz kosztu wypłaty z bankomatu za granicą. Z pozoru proste informacje okazały się wyzwaniem także z uwagi na skomplikowaną w wielu bankach ofertę. Prowizja za przewalutowanie nie w każdym banku występuje, czasem jej wysokość jest zależna od rodzaju karty z jakiej korzysta klient oraz od waluty transakcji. Istotna dla klienta była opłata za dostęp do gotówki, jednak wielu doradców przekazało jedynie ogólną informacją na temat bezpłatnych bankomatów za granicą. Czy jednak na pewno są zawsze bezpłatne? Analiza oferty pokazała, że często klienci byli wprowadzani w błąd. Pomijana była opłata za wypłatę gotówki jeśli nie są spełnione warunki zwalniające z opłaty lub klient nie korzysta z płatnego pakietu darmowych wypłat. Brakowało wiedzy czy w danym banku przy płatnościach gotówkowych występuje prowizja za przewalutowanie czy też nie. Zdecydowanie brakowało kluczowej informacji o możliwej opłacie surcharge, z którą spotykają się klienci korzystający z wypłat za granicą. Pomimo, że jest to opłata niezależna od banku, to wobec braku stosownej informacji rozczarowany klient po powrocie może składać reklamację a cała sytuacja wpływa negatywnie na wizerunek banku.

Brak dobrego rozpoznania sprawy klienta utrudniał zrozumiałe przedstawienie oferty pod kątem opłat za granicą. Bez informacji do jakich krajów jedzie klient trudno o precyzyjną informację. Opłaty za bankomaty bywają różne, zależnie od kraju. W rozmowach można usłyszeć o krajach Europejskiego Obszaru Gospodarczego, Unii Europejskiej, strefie Euro czy strefie SEPA. To pojęcia, które wymagają wyjaśnienia i odniesienia do informacji uzyskanych od klienta. Jeśli brakuje nam diagnozy sprawy klienta możemy tylko opowiedzieć o ofercie, ale zrozumienie tej skomplikowanej materii będzie dla klienta trudne.

W większości banków oferowana jest usługa wielowalutowa. Nie oferują jej jedynie Bank Millennium, Bank Ochrony Środowiska, Bank Pocztowy oraz Nest Bank. Wielowalutowość była głównym hasłem, które przychodziło doradcom na myśl, jeśli chodzi o dopasowanie treści rozmowy do sprawy klienta. Proponowano ją w ¾ rozmów. Niestety najczęściej było tutaj stosowane duże uproszczenie. Doradcy wiedzieli, że mają taką usługę, znali zasadę działania, ale nie potrafili jej osadzić w sytuacji klienta, z którym rozmawiają. Jeśli bank oferuje usługę wielowalutową ograniczoną do 3 walut – EUR, GBP i USD to korzyść dla klienta wyjeżdzającego do kraju poza strefą, w której te waluty obowiązują jest wątpliwa. Pomijana była kwestia zasilenia rachunku walutowego, co z punktu widzenia opłacalności tej usługi dla klienta jest kluczowe. Tylko w 30% wizyt klienci usłyszeli od doradcy konkretne korzyści tej usługi, przy czym najczęściej było to ogólne hasło – „nie będzie przewalutowania”. Najlepsi doradcy potrafili wykazać oszczędności jakie może osiągnąć klient (ile klient oszczędzi na braku prowizji za przewalutowanie) oraz potrafili wyjaśnić różnicę na samym przewalutowaniu zależną od kursu rozliczenia transakcji i kursu, po jakim klient kupuje walutę. Część doradców proponowała również zakup waluty w kantorze banku (w bankowości elektronicznej lub mobilnej) po niższym kursie i pobranie jej przed wyjazdem lub dokonywanie płatności z tych rachunków. Takie holistyczne podejście do sprawy klienta robiło wrażenie i szkoda, że było to zauważalne w nielicznych bankach.

Typowo dla rozmowy o koncie poruszono temat zdalnego kanału obsługi konta oraz produktów dodatkowych. Szkoda, że w obu grupach trudno było odnaleźć kreatywnych doradców, którzy potrafili wyjść ze schematu obsługi i dopasować crossell oraz funkcjonalności aplikacji do sprawy klienta. Wyjazd zagraniczny to nie tylko przyjemnie spędzony czas, ale też potencjalna lista rzeczy, które mogą pójść nie tak. Uzbrojenie klienta w użyteczne informacje na temat oferowanych w banku rozwiązań było szczególnie doceniane przez klientów. Zamiast słyszeć o BLIKu, z którego będąc za granicą nie skorzystamy, klienci woleliby usłyszeć co mogą zrobić w sytuacji kiedy np. zgubią swoją kartę do konta albo będą mieli potrzebę kontaktu z bankiem. Dla klienta, który udaje się za granicę, idealnym produktem towarzyszącym do konta jest karta kredytowa, którą zaproponowano tylko w 36% rozmów, jednak tylko w ¼ kontaktów propozycja była odniesiona do wyjazdu klienta. Doradcy, którzy znali ofertę nie mieli problemu z dobrą argumentacją karty. Zależnie od oferty mogli wówczas zaoferować lepsze przewalutowanie, mniejszą prowizję za przewalutowanie a także ubezpieczenie w ramach karty lub wykazać użyteczność tego środka płatniczego w różnych sytuacjach na wakacjach. Nieocenione w argumentacji były zdarzenia innych klientów, którymi Doradcy chętnie dzielili się w rozmowach. Ubezpieczenie turystyczne zaoferowano zaledwie w 8% rozmów. Komu jeśli nie takiemu klientowi chcemy powiedzieć o takim produkcie?

Na poziomie całego rynku banki nie spełniły oczekiwań. Nieskładne rozmowy, brak skupienia się na istocie sprawy oraz wymuszona rozmową dopytująca postawa klienta przełożyły się na historycznie najniższy wskaźnik propozycji sprzedaży konta na poziomie zaledwie 64%. Można było odnieść wrażenie, że doradcy czuli, że nie są w stanie spełnić oczekiwań klienta w tym kontakcie, stąd nawet nie proponują finalizacji. Warto podkreślić, że 4 banki – Alior Bank, Getin Bank, PKO Bank Polski oraz Santander uzyskały 100% wynik na postawie sprzedażowej. W pozostałych bankach nie przekroczono poziomu 60%.

W kanałach zdalnych tylko 4 banki przekroczyły próg średniej oceny na poziomie 80% i tym samym zajęły miejsca w pierwsze lidze banków: Getin Bank, Alior Bank, BNP Paribas Bank Polska oraz Santander Bank Polska. Aż 8 banków uzyskało wynik poniżej 70%.

Najsłabiej oceniono kontakt za pomocą kanału czat, gdzie prosta sprawa, która na infolinii może zostać rozwiązana w 5 minut na czacie wymagała poświęcenia nawet i 40 minut. Oczekiwanie na konsultanta oraz długi czas odpowiedzi na każde pytanie wynikał z ograniczonej liczby dostępnych pracowników oraz prowadzenia rozmów z kilkoma klientami jednocześnie, co powodowało, że konsultanci gubili się w tym co piszą i w wielu rozmowach nie odpowiadali precyzyjnie na zadane przez klienta pytanie. Kluczowe elementy, na które jeszcze warto zwrócić uwagę, to możliwość swobodnego zapoznania się z tym co pisze konsultant, jednak w wielu przypadkach wklejanie informacji (gotowe regułki z szablonów) jedna za drugą powoduje przesuwanie się całego tekstu i wymusza odszukanie czytanego wątku i ponowne czytanie. Bardzo ważnym elementem jest również swobodny dostęp do czatu po zakończonej rozmowie oraz możliwość jego pobrania. Pracownicy Banku Pekao tak szybko zamykali czat, że ciężko było skopiować zapis czatu a po jego zamknięciu nie można wrócić do treści rozmowy. Brak możliwości zapisu treści rozmowy nie jest możliwy również w Banku Millennium (propozycja wysłania na e-mail) oraz ING Banku Śląskim, jednak treść rozmowy jest widoczna na ekranie i można ją skopiować lub wykonać screen. W komunikacji w kanale czat najlepiej oceniono Getin Bank a najsłabiej Bank Pekao S.A..

W komunikacji e-mailowej wszystkie banki odpisały na 10 zapytań poza Bankiem Ochrony Środowiska, który nie odpowiedział na cztery zapytania oraz PKO Bankiem Polskim, który nie odpisał na jedno zapytanie. Czas odpowiedzi jest zazwyczaj bardzo szybki – 86% banków odpowiada do 24 godzin. Brak odpowiedzi na zadane pytania klienta to problem z jakim spotkaliśmy się w 40% odpowiedzi. Najlepiej przygotowanym bankiem do komunikacji tym kanałem jest Getin Bank oraz Alior Bank a najsłabiej

Bank Ochrony Środowiska.

Kluczowy z punktu widzenia klienta kanał infolinii wypadł w tym pomiarze najsłabiej w historii badania. Rozmowy były sprawne, ale zjawisko niezrozumienia celu telefonu klienta występowało jeszcze silniej niż w przypadku kontaktu w placówce. Bardzo rzadko można było spotkać się z jakimikolwiek pytaniami o oczekiwania klienta. W 20% rozmów doradcy pytali czy ma to być konto walutowe, co pokazywało brak dobrego zrozumienia sprawy klienta oraz konstrukcji oferty banków – czy samo konto walutowe pozwoli klientowi swobodnie korzystać ze środków? Podobnie jak w placówkach nie było problemu z podaniem podstawowych informacji kosztowych jeśli chodzi o konto i kartę do konta. Na tym jednak kończyły się precyzyjne informacje i nie brakowało rozmów, które konsultanci chcieli zakończyć na tym etapie. Informacje na temat prowizji za przewalutowanie podano tylko w połowie rozmów (tylko w 66% informacje były poprawne merytorycznie), z kolei koszt wypłaty z bankomatu poznaliśmy tylko w 42% (z tego zaledwie 43% rzetelnych informacji). Działania sprzedażowe spotkaliśmy w 41% kontaktów. Pozytywnie można ocenić jedynie ogólne zaangażowanie konsultantów w rozmowę – 7 banków z wynikiem powyżej 90%. Z kolei w całościowym ujęciu kanału infolinii jedynie 3 banki przekroczyły wynik 80%, co pokazuje jasno, iż mimo postawy konsultantów brak wiedzy ofertowej i kreatywności w rozmowie skutkuje brakiem kompletnej informacji a często wprowadzeniem klienta w błąd. Najlepiej ocenionym bankiem w rozmowach na infolinii był Getin Bank, natomiast najsłabiej kanał ten wypadł w Banku Pocztowym.

Z którym bankiem za granicę? Jakość obsługi zarówno w placówce jak i kanałach zdalnych ma ogromne znaczenie z punktu przedstawienia klientowi rzetelnej informacji o ofercie oraz pomocy w dobraniu takich rozwiązań, aby klient jak najwięcej zyskał a jednocześnie uchronił się od nieprzewidzianych sytuacji, które mogę go narazić na niepotrzebne koszty. Kluczowa jest informacja o kraju do jakiego lecimy, gdyż od obowiązującej tam waluty zależy jakie opłaty poniesiemy za przewalutowanie transakcji tj. prowizję od przewalutowania, która jest stosowana w różnej wysokości przez większość banków oraz opłaty za wypłatę z bankomatu. Rodzaj karty ma również duże znaczenie, gdyż są banki, które korzystają wyłącznie z kursu Visa lub Mastercard a są i takie, gdzie mamy podwójne przewalutowanie. Karta wielowalutowa oferowana jest przez większość, jednak nie zawsze z niej skorzystamy (głównie 3 podstawowe waluty: EURO, USD, GBP i czasem CHF), jednak niektóre banki oferują karty, które zapewniają korzystne kursy przewalutowania dla większości walut na świecie. Opłacenie pobytu za pomocą karty w niektórych przypadkach pozwala nam zaoszczędzić na ubezpieczeniu turystycznym, gdyż jest w ramach danej karty w cenie. Pamiętajmy też o opłatach niezależnych od banków jakie możemy dodatkowo ponieść za wypłatę gotówki w bankomacie (opłata operatora bankomatu), dlatego bezpłatne wypłaty gotówki za granicą mogą nas czasem wiele kosztować i tutaj warto rozważyć pobranie waluty zakupionej w banku w kantorze internetowym po korzystnym kursie.

| Bank | Miasto | Ulica |

| Alior Bank | Katowice | ul. Wilhelma Szewczyka 7 |

| Alior Bank | Kielce | ul. Nałkowskiej 2A/44 |

| Alior Bank | Kłodzko | ul. Kościuszki 9 |

| Alior Bank | Łódź | ul. Piotrkowska 43 |

| Alior Bank | Oleśnica | ul. Okrężna 10C |

| Alior Bank | Olsztyn | ul. Linki 3/4 |

| Alior Bank | Oświęcim | Rynek Główny 9 |

| Alior Bank | Zduńska Wola | ul. Łaska26 |

| Bank Millennium | Katowice | ul. Moniuszki 2 |

| Bank Millennium | Kielce | ul. Warszawska 6 |

| Bank Millennium | Łódź | ul. Piłsudskiego 76 |

| Bank Millennium | Toruń | ul. Olsztyńska 8 |

| Bank Ochrony Środowiska | Gliwice | ul. Zwycięstwa 32 |

| Bank Ochrony Środowiska | Kielce | ul. Warszawska 31 |

| Bank Ochrony Środowiska | Nowy Targ | ul. Waksmundzka 30 |

| Bank Ochrony Środowiska | Zawiercie | ul. Gen. W Sikorskiego 6 |

| Bank Pekao S.A. | Kielce | ul. Sienkiewicza 18 |

| Bank Pekao S.A. | Olsztyn | ul. 1 Maja 10 |

| BNP Paribas Bank Polska | Katowice | ul. Warszawska 3 |

| BNP Paribas Bank Polska | Olkusz | ul. Króla K. Wielkiego 15 |

| BNP Paribas Bank Polska | Świdnica | ul. Różana 1 |

| BNP Paribas Bank Polska | Warszawa | ul. Marszałkowska 126/134 |

| BNP Paribas Bank Polska | Zielona Góra | ul. Wrocławska 17B |

| Credit Agricole | Nowy Targ | ul. Kolejowa 6 |

| Credit Agricole | Zduńska Wola | pl. Wolności 20 |

| Getin Bank | Bydgoszcz | ul. Wojska Polskiego 1 |

| Getin Bank | Katowice | ul. Warszawska 4 |

| Getin Bank | Kielce | ul. Świętokrzyska 20 |

| Getin Bank | Warszawa | al. Stanów Zjednoczonych 72/21 |

| Getin Bank | Warszawa | ul. Górczewska 200 |

| Getin Bank | Włocławek | ul. 3-go Maja 38 |

| ING Bank Śląski | Gliwice | ul. Zwycięstwa 52 |

| ING Bank Śląski | Kielce | ul. Warszawska 147 |

| ING Bank Śląski | Legnica | ul. Wrocławska 27 |

| ING Bank Śląski | Olkusz | ul. Króla Kazimierza Wielkiego 62A |

| ING Bank Śląski | Olsztyn | ul. Towarowa 1 |

| ING Bank Śląski | Zakopane | ul. Jagiellońska 23 |

| mBank | Bytom | ul. Browarniania 1 |

| mBank | Kielce | ul. Świętokrzyska 20 |

| mBank | Lublin | ul. Spokojna 2 |

| mBank | Łódź | ul. Drewnowska 58 |

| mBank | Toruń | ul. Chełmińska 21 |

| PKO Bank Polski | Bydgoszcz | al. Lecha Kaczyńskiego 54 |

| PKO Bank Polski | Czarnków | ul. Kościuszki 46 |

| PKO Bank Polski | Katowice | ul. Górniczego Stanu 60 |

| PKO Bank Polski | Katowice | ul. Zielonogórska 1 |

| PKO Bank Polski | Pabianice | ul. Zamkowa 40 |

| PKO Bank Polski | Ruciane-Nida | ul. Gałczyńskiego 14 |

| Santander Bank Polska | Gliwice | ul. Zwycięstwa 53-53a |

| Santander Bank Polska | Kędzierzyn-Koźle | ul. Wojska Polskiego 2 |

| Santander Bank Polska | Olsztyn | pl. Bema 1 |

| Santander Bank Polska | Ostrowiec Świętokrzyski | ul. Okólna 5a |

| Santander Bank Polska | Sieradz | al. Pokoju 5/7 |

| Santander Bank Polska | Świdnica | pl. 1000-lecia Państwa Polskiego 1 |

| Santander Bank Polska | Toruń | ul. Krasińskiego 2 |

| Santander Bank Polska | Warszawa | ul. Złota 44 WorkCafe |